Один из финансовых инструментов Сбербанка – это инвестиционное страхование жизни, оно предоставляет возможность клиенту получить дополнительную сумму, помимо ранее вложенной и процентам по ней. Ниже будет рассмотрено понятие инвестиционное страхование жизни Сбербанк, отзывы о нем и принцип действия.

Содержание

Что такое инвестиционное страхование жизни

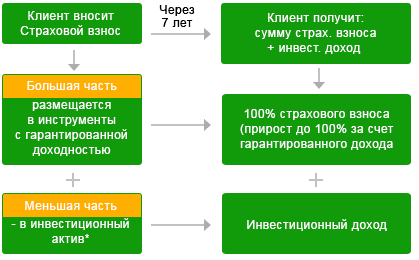

Инвестиционное страхование жизни подразумевает под собой, что клиент, страхуя свою жизнь, может получить не только сумму страховки, но и дополнительный инвестиционный доход. Причем величина этого дохода не ограничена верхней планкой. Если страховой случай, а соответственно и выплата страховки произойдет в период действия договора, то клиент также получит определенную сумму, сверх, указанной в договоре.

Можно выделить следующие особенности этого вида страхования:

- Договор заключается не менее чем на 5 лет;

- Такое страхование доступно гражданам широкого возрастного диапазона: от 1 года до 80 лет (возраст указан на период окончания срока действия страховки);

- Основное отличие страховки от вклада это то, что ее не могут арестовать приставы, и она не будет подлежать разделу в случае бракоразводного процесса;

- Выгодоприобретателем по данной страховке можно указать любое лицо, даже не состоящее в родственных отношения с клиентом;

- В течение срока действия договора можно делать дополнительные взносы;

- Взносы клиента делятся на две части: одна вкладывается в низкодоходные инструменты, что гарантирует, что сумма будет возвращена клиенту, а вторая часть обеспечивает получение прибыли путем помещения в высокодоходные предприятия.

Это основные принципы инвестиционного страхования жизни. Дополнительные условия оговариваются в договоре.

Инструменты инвестиционного страхования

Для получения прибыли денежные средства клиента вкладываются в следующие инструменты:

- Драгоценные металлы, в первую очередь золото;

- Новые технологии. Сюда можно отнести различные высокотехнологичные компании. Яркий пример – корпорация Гугл;

- Облигации, то есть ценны бумаги различных компаний;

- Рынок акций, чаще всего американский, поскольку на данный момент экономика этой страны самая развитая;

- Недвижимость;

- Сырьевой сектор.

Клиент имеет право самостоятельно определять перечень инструментов, в которые будут помещены его средства.

Что получает страхователь

При заключении договора на инвестиционное страхование жизни клиент Сбербанка получает:

- Уверенность в получении определенной денежной суммы в случае возникновения страхового случая;

- Возможность не только сохранить свои денежные средства, особенно в период кризиса, но и получить дополнительную прибыль;

- При наступлении смерти клиента в результате несчастного случая сумма страховки удваивается;

- В случае смерти страхователя указанные в договоре выгодоприобретатели получат денежные выплаты в течение 30 дней;

- Клиент может стать участником фондового рынка, ничем не рискуя, поскольку за него в данном случае будут работать профессионалы в данной сфере.

При этом страхователь может расторгнуть договор раньше оговоренного срока и все равно получить определенную сумму инвестиционного дохода, величина которого прямо пропорциональна сроку прошедшему с момента подписания бумаг.

Обзор отзывов клиентов Сбербанка об инвестиционном страховании жизни

Вместе с тем существуют и отрицательные моменты данного вида страхования. Ознакомившись с отзывами клиентов Сбербанка об инвестиционном страховании Сбербанка можно отметить следующие особенности:

- При наступлении страхового случая бывают задержки с приемом и отправкой документов. Поэтому клиенту нужно тщательно это отслеживать, напоминая о себе сотрудникам Сбербанка;

- Внимательно читать договор, очень часто в нем встречается условие, что в случае досрочно расторжения удерживается определенный процент основной суммы;

- Иногда инвестиционное страхование жизни буквально навязывают, при получении других продуктов Сбербанка;

- Часто сотрудники банка не обладают достаточной компетенцией в данном вопросе и поэтому либо вводят клиентов в заблуждение либо не могут дать исчерпывающей информации;

- Банк не дает 100% гарантии получения дохода сверх вложенной суммы;

- Если срок страхования долгий, то вложенная сумма также может пострадать в результате высокой инфляции.

Эти негативные последствия гражданин должен оценить до подписания договора, чтобы в результате не потерять время и деньги.

Вывод

Прежде чем оформить договор инвестиционного страхования жизни необходимо тщательно изучить все предлагаемые к подписанию бумаги, обязательно дома и в спокойной обстановке. Если есть возможность лучше проконсультироваться с независимыми специалистами в данной области. Также можно сравнить несколько предложений от различных компаний.

Страховой Вестник Энциклопедия страховых компаний России

Страховой Вестник Энциклопедия страховых компаний России