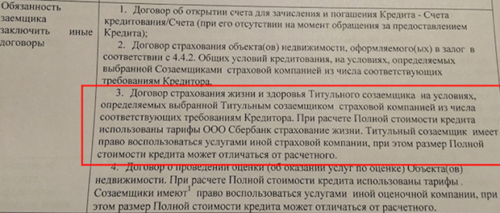

Страхование жизни при ипотеке в Сбербанке волнует многих потенциальных заемщиков, которые не желают тратить лишние деньги при оформлении кредитного договора. Условием Сбербанка для получения льготной процентной ставки является обязательное страхование жизни и здоровья заемщика, в противном случае кредитная организация вправе повысить ипотечную ставку на 1 процент.

Содержание

Обязательно ли страхование жизни при оформлении ипотеки в Сбербанке?

Отдельным пунктом в каждом ипотечном договоре прописывается оплата страховки потенциального заемщика, которая подразумевает защиту человека при определенных группах риска. Личная страховка покрывает ряд следующих трудностей, возникающих у клиента банка:

- Смерть заёмщика или несчастный случай.

- Приобретенное заболевание, повлекшее сильное расстройство здоровья и установление группы инвалидности (I или II).

- Частичная или полная потеря трудоспособности.

- Травмы, полученные не по вине заемщика, например, дорожно-транспортное происшествие.

Вышеназванные причины могут вызывать трудности погашения ипотечного кредита, страховая компания обязана погасить оставшуюся задолженность перед банком-кредитором. В индивидуальных случаях после поступления наличных средств на счет банка, кредитор вправе потратить часть суммы на оплату лечения заемщика.

Важно! Страхование жизни при взятии ипотеки нужнее банку-кредитору, поскольку существенно снижает риск невыплаты денежного долга. Для заемщика страховка становится финансовой защитой, при отсутствии возможности выплаты оставшийся долг не станет бременем для его родственников и близких людей. С помощью страховки человек сможет частично оплатить накопившийся долг при наступлении временной нетрудоспособности. Учитывая тот факт, что ипотека оформляется сроком до 30 лет, страховой случай может наступить у любого человека.

Страхование жизни при ипотеке в Сбербанке для многих людей может показаться пустой тратой больших денежных средств. Страховка рассчитывается первоначально в момент оформления кредита и продлевается каждый год. Чаще всего она составляет 1 % от основной суммы долга. Например, человек берет у банка сумму в 2,5 миллиона рублей на покупку квартиры — за страховку ему придется отдать 25 тысяч рублей. С каждым годом сумма за страхование жизни будет уменьшаться на несколько тысяч, пропорционально снижению остатка долга.

Таким образом, заключать страховой договор при взятии ипотеки в Сбербанке необязательно для любой категории заемщиков. При отказе в оформлении страховки нужно помнить о повышении процентной ставки ипотеки на усмотрение банка. Сбербанк повышает ипотечную ставку на 1 % годовых, что существенно увеличивает ежемесячный платеж, учитывая нынешнюю стоимость недвижимости.

При навязывании менеджером обязательного оформления страховки можно сослаться на тот факт, что ни один закон Российской Федерации не предусматривает её наличие. При отказе в выдаче ипотеки необходимо потребовать письменное разъяснение и переговорить с начальником отделения Сбербанка.

Особенности заключения страхового полиса жизни для заемщика

Существует сотни компаний, которые предоставляют услуги по страхованию жизни заемщика. В Сбербанке предлагают оформить страховку через собственную компанию — «Сбербанк Страхование». Ежегодная статистика показывает, что у неё самые низкие годовые ставки. Ставка по обычному страхованию жизни и здоровья заемщика составляет всего 1,99 %.

В 2017 году личное страхование жизни заемщика возможно в 23 компаниях, которые прошли аккредитацию в банке, среди них самыми востребованными (по причине более низкой страховой ставки и хорошей репутации) являются следующие:

- «СОГАЗ»;

- «Альфа Страхование»;

- «Ингосстрах»;

- «РЕСО-Гарантия»

Тарифы данных компаний зачастую могут отличаться в меньшую сторону от «Сбербанк Страхование», однако, невозможно привести точную ставку по процентам на оформление страхового полиса, поскольку для каждого заемщика она будет рассчитываться в индивидуальном порядке.

Важно! С 2016 года любой заемщик, который ранее оформил ипотечный кредит имеет право вернуть денежные средства за навязанную ему страховку. Это касается не только потребительских кредитов, но и личного страхования при ипотеке. Но нельзя забывать о том, что при расторжении договора страхового полиса будет автоматически увеличена процентная ставка по кредиту.

Процедура оформления страхового полиса несложная, но требует от заемщика представление в компанию ряда личных документов и справок, включая:

- Паспорт гражданина РФ.

- Справка из медицинских контролирующих органов об отсутствии постановки гражданина на учет, например, в наркологическом или психиатрическом диспансере.

- Документы на приобретаемую собственность, к которым относятся подтверждение права на владение квартирой, экспертная оценка жилья, выписка из кадастрового паспорта и свидетельство о регистрации прав на собственность.

- Заключение о состоянии здоровья потенциального заемщика, заверенное медицинским учреждением.

Для оформления страхового полиса клиенту потребуется заполнить заявление и анкету, которая позволит оценить степень риска для кредитора и страховой компании. После рассмотрения и положительного решения необходимо подписать страховой договор. С полисом необходимо прийти в отделение Сбербанка, чтобы сообщить менеджеру о заключении или продлении полиса страхования жизни.

Особенности получения страховой премии

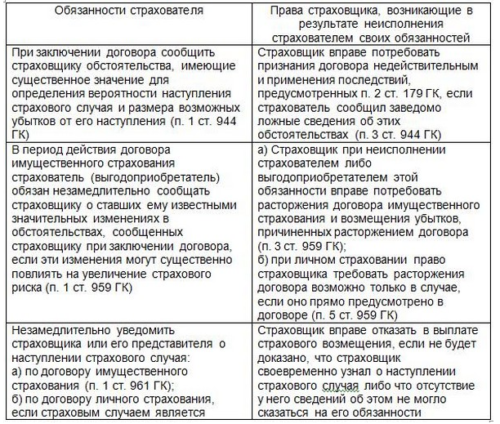

При оформлении страховой премии стоит учитывать несколько случаев, когда она может выплачиваться частично или не подлежать выплате:

- в том случае, если заемщик на момент оформления страхового плиса заведомо ложно утаил от компании факт состояния своего здоровья. Это касается таких тяжких заболеваний как: ВИЧ инфицирование или онкология.

- страховой случай не рассматривается при установлении факта наркологической зависимости;

- частичное погашение премии может быть применено к тем лицам, которые на момент страхового случая находились в состоянии алкогольного опьянения, с заболеваниями сердца и легочной системы.

«Сбербанк Страхование» имеет свои преимущества, поскольку завышенные процентные ставки на оформление страховых полисов позволяет компании делать выплаты без задержек, а также в тех случаях, когда возникают спорные ситуации. Большая часть иных страховых компаний ищет поводы для того, чтобы отказать клиенту в выплате премии, сославшись на несоответствующее наступление страхового случая.

Чем раньше человек или его родственники подадут необходимые документы о наступлении страхового случая, тем выше шанс получения большей денежной премии. После подачи всех документов, страховщик осуществляет все выплаты Сбербанку по полному или частичному гашению ипотеки. Если наступил смертельный страховой случай, то недвижимость заемщика переходит его ближайшим родственникам или наследникам по процедуре наследования имущества.

Вывод

Возможны случаи, когда заемщик полностью досрочно погасил ипотечный кредит, а страховой полис все еще действует. Владелец недвижимости вправе рассчитывать на компенсацию страховой премии, если действие кредитного договора было прекращено раньше окончания страхового договора. Для этого ему необходимо предоставить справки, которые подтверждают факт закрытия ипотечного кредита.

Страховой Вестник Энциклопедия страховых компаний России

Страховой Вестник Энциклопедия страховых компаний России